Kiedy warto wziąć leasing, a kiedy pożyczkę?

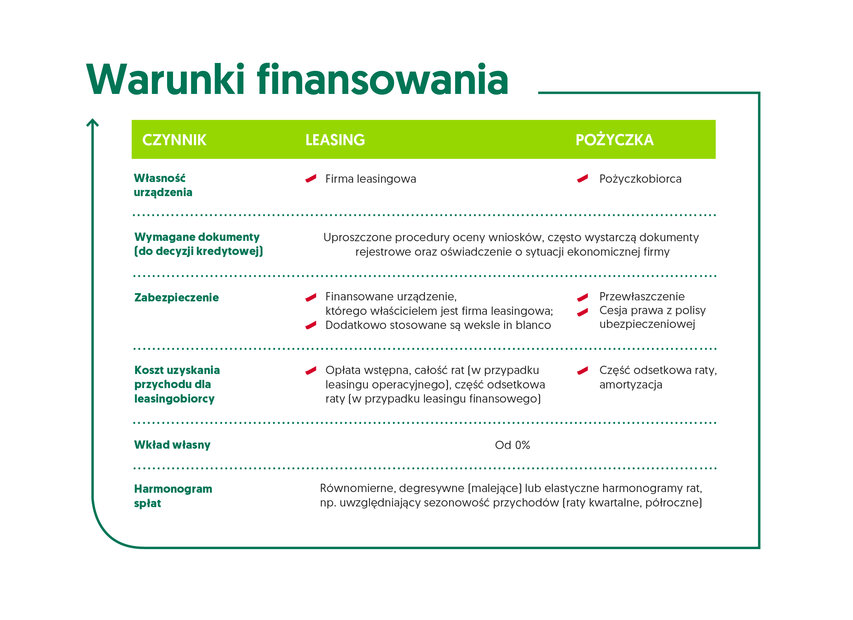

Prowadząc firmę należy liczyć się ze sporymi kosztami zakupu środków trwałych niezbędnych w prowadzeniu działalności. Jeżeli nie dysponujemy wystarczającymi środkami własnymi, warto rozważyć skorzystanie z finansowania zewnętrznego – leasingu czy pożyczki. W przypadku leasingu dla przedsiębiorcy bardzo istotne mogą okazać się spore korzyści podatkowe, natomiast pożyczka z pewnością jest dobrym rozwiązaniem dla podmiotów starających się o dotacje unijne. Każda z tych propozycji ma swoje wady i zalety, dlatego wybór jednej z nich powinien być poprzedzony uważną analizą.

- Z usług instytucji finansowych mogą korzystać firmy o różnym profilu i różnej skali działania. Oferta skierowana do klienta jest silnie zindywidualizowana i decyzja o tym, czy leasing czy pożyczka, ostatecznie będzie zależeć od potrzeb działalności oraz innych dodatkowych czynników takich jak wysokość wpłaty własnej, wartość i okres całej inwestycji czy rodzaj finansowania. Warto jednak zwrócić uwagę na korzyść podstawową – dzięki finansowaniu zewnętrznemu, przy wyborze potrzebnego sprzętu, możemy skupić się na jego jakości, a nieograniczonym budżecie. Nawet w sytuacji, gdy posiadamy środki własne, wzięcie pożyczki czy zawarcie umowy leasingowej, może okazać się korzystniejsze – mówi Marcin Stasiak, Kierownik ds. Produktów i Rozwoju Rynków w EFL.

Leasing …

Leasing to uniwersalna forma finansowania inwestycji w oparciu o umowę, na podstawie której w pełni dysponujemy przedmiotem leasingowanym bez jego zakupu na własność. Istotną korzyścią takiego rozwiązania jest to, że czynsze leasingowe, które płaci leasingobiorca, mogą pochodzić z przychodów, które korzystający uzyskuje dzięki wykorzystaniu danego środka trwałego. Zatem leasingowany sprzęt zarabia sam na siebie.

Leasing niesie ze sobą wiele zalet, a wśród nich:

- Niższe podatki: wyróżniamy dwa podstawowe rodzaje leasingu – operacyjny oraz finansowy, a każdy z nich proponuje nieco odmienne korzyści. W przypadku leasingu finansowego korzystający wpisuje do swoich aktywów leasingowany przedmiot i dokonuje odpisów amortyzacyjnych. Kosztem uzyskania przychodu, który zmniejsza podstawę opodatkowania, będą odpisy amortyzacyjne, część odsetkowa raty leasingowej oraz codzienne koszty użytkowania. W przypadku leasingu operacyjnego to leasingodawca jest odpowiedzialny za dokonanie odpisów amortyzacyjnych. W związku z tym kwotę opodatkowania leasingobiorcy zmniejszą opłata wstępna, całe raty leasingowe (zarówno część podstawowa jak i odsetki), a także opłaty związane z bieżącą eksploatacją przedmiotu leasingu. Ponadto, w przypadku leasingu operacyjnego podatek VAT jest naliczany do każdej raty leasingowej, co powoduje że zapłata VAT-u jest rozłożona w czasie.

- Łatwość uzyskania: leasingodawcy stawiają mniej wymogów, jeżeli chodzi o liczbę i szczegółowość koniecznych dokumentów czy procedur, ze względu na to, że przedmiot leasingu przez cały czas spłaty pozostaje własnością firmy leasingowej.

- Indywidualne warunki umowy: każdorazowo, niezależnie czy leasingobiorcą jest jednostka publiczna czy przedsiębiorstwo prywatne, umowa leasingu jest konstruowana indywidualnie, zarówno jeśli chodzi o długość czasu, na jaki zostaje podpisana, rodzaj leasingu, jak i wysokość rat leasingowych.

- Atrakcyjne usługi dodatkowe: leasingodawcy współpracując z partnerami, m.in. dilerami, mogą wynegocjować u nich atrakcyjne, często dla indywidualnego klienta niedostępne, rabaty oraz oferują całą gamę usług dodatkowych. Oprócz standardowych OC i AC posiadają mocno rozbudowane ubezpieczenia assistance.

…czy pożyczka?

- Pożyczka może być udzielona zarówno osobom fizycznym, jak i instytucji. Niezmienne jest to, że zawieramy pewien rodzaj umowy, która zobowiązuje jedną stronę do przeniesienia na rzecz pożyczkobiorcy określonej ilość pieniędzy lub rzeczy, a biorący zobowiązany jest zwrócić tę samą ilość pieniędzy lub rzeczy w ustalonym czasie.

Wybierając pożyczkę przede wszystkim dostajemy fundusze na sfinansowanie inwestycji, istnieje jednak więcej korzyści, m.in.

- Szybka i sprawna realizacja transakcji: w przypadku złożenia kompletu dokumentów, decyzja może być udzielona w ciągu 24 h, co pozwala pożyczkobiorcy na szybki zakup pojazdu.

- Przedmiot własnością pożyczkobiorcy: w przypadku terminowych spłat, finansujący nie może rościć pretensji do przedmiotu pożyczki, stąd pożyczkobiorca jest tym, który dokonuje odpisów amortyzacyjnych. Wyjątkiem od tej reguły jest zabezpieczenie w postaci przewłaszczenia całkowitego, na podstawie którego pożyczkobiorca, pomimo wystawionej faktury, zrzeka się własności przedmiotu na rzecz pożyczkodawcy.

- Otwarta droga do dotacji unijnych: pożyczka jest dobrym rozwiązaniem dla osób, które

z jednej strony potrzebują zewnętrznego wsparcia finansowego, a z drugiej strony starają się o dotacje unijne. Jedno nie przeszkadza drugiemu: jeżeli przy pomocy gotówki z pożyczki, dokonamy zakupu środka trwałego, faktura za ten przedmiot jest wystawiana bezpośrednio na pożyczkobiorcę, co daje możliwość ubiegania się o jednorazowy zwrot poniesionych kosztów z UE.

***

Barometr EFL jest syntetycznym wskaźnikiem informującym o skłonności firm z sektora MŚP do wzrostu (tj. rozwoju rozumianego, jako stawianie sobie przez przedsiębiorstwa celów związanych ze wzrostem sprzedaży i produkcji, ekspansją na nowe rynki i maksymalizacją zysków, co jest związane z inwestycjami w środki trwałe). Prognozowana na dany kwartał kondycja finansowa firm MŚP daje punkt odniesienia do wnioskowania o zakładanym kierunku zmian, które sprzyjają wzrostowi lub działają hamująco na rozwój firm. Badanie przygotowywane jest przez Ecorys na zlecenie Europejskiego Funduszu Leasingowego SA., a jego wyniki są publikowane co kwartał. Jego uczestnicy to mikro, małe i średnie firmy terenu całej Polski. W badaniu wzięła udział reprezentatywna grupa 600 mikro, małych i średnich firm. Aktualna edycja badania odbyła się w dniach 22.06 – 05.07.2018 r .